「扶養控除」という言葉をよく耳にしますが、何となく内容は分かっても、きちんとその仕組みを理解している人は少ないのではないでしょうか?扶養している家族がいる場合、扶養控除の適用を受けることによって、所得税・住民税を減らすことができます。

扶養控除の仕組みが正しく理解できれば、無駄な税金を抑えて、家計の負担をかなり軽くすることができます。

この記事で扶養控除を正しく理解し、早速適用を受けてみましょう。

扶養控除の基本

そもそも扶養控除とはどのような制度なのでしょうか?まずは扶養控除の基本から解説していきます。

扶養控除とは

扶養控除とは、家庭を持っている人が家族を養っている場合に、養っている家族の人数に応じて所得の控除が受けられる制度です。所得控除が受けられるため、結果的に所得税や住民税を抑えることができます。

扶養控除を一言でいうなら、「扶養している家族がいると大変だよね?税金を減らしてあげるよ。」という制度です。

扶養の対象となる家族(扶養親族)

ここからは、扶養の対象となる家族について解説していきます。

国税庁の基準によると、扶養親族とは、12月31日現在で以下の4つの要件全てに該当する人が対象なります。

(1) 配偶者以外の親族(6親等内の血族及び3親等内の姻族をいいます。)又は都道府県知事から養育を委託された児童(いわゆる里子)や市町村長から養護を委託された老人であること。

(2) 納税者と生計を一にしていること。

(3) 年間の合計所得金額が38万円以下であること。(給与のみの場合は給与収入が103万円以下)

(4) 青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていないこと又は白色申告者の事業専従者でないこと。

参照:国税庁

配偶者以外の親族(6親等内の血族および姻族)

6親等内の親族とは、具体的にはいとこの孫にあたります。かなり広い範囲で設定されていますので、いわゆる「親戚」にあたる人は、全て対象になると考えて問題いいでしょう。

「配偶者以外の親族」ということから、「配偶者は対象じゃないの?」と思われた人もいるかもしれませんが、配偶者には「配偶者控除」という別の規定が用意されているため、扶養控除は対象外となっています。

納税者と生計を一にしていること

「納税者と生計を一にしていること」という表現は少し分かりにくいですが、納税者が得た所得を使って、家族をしっかりと養っているかということです。

なお、生計を一にするとは、必ずしも同居していることを要件としていません。仮に別居中であっても、納税者が得た所得で生活をしている場合には、生計を一にしていると判断されます。

例えば、修学や療養などの為に別居していても、生活費や学費を定期的に送金している場合には、生計を一にしているといえます。

ただし、何を基準に「生計を一にしている状態」と判断しているかは、税務署が明確な判断基準を示しているわけではありません。生計を一にしていることを証明するために、税務署から送金関係書類や通帳のコピーなどの提出を求められることもありますので、送金関係書類は保管しておくといいでしょう。

年間の合計所得金額が38万円以下

扶養控除の対象となるためには、年間の所得金額が38万円以下である必要があります。所得が38万円を超える人は、自分の収入の範囲で生活できると考えられるため、扶養控除の対象外となります。

よくある事例が、子供がアルバイトで稼ぎすぎて扶養控除の対象から外れてしまうことですね。また、両親を扶養控除の対象に入れることもできます。

ここからは、子供や両親を扶養対象に入れる場合の注意点を解説していきます。

子供は103万円が上限

扶養対象の子供の所得が38万円を超えてしまうと、扶養控除の対象外となってしまいます。ここで疑問に思うのが、「38万円ってすぐに超えてしまうんじゃないの?」ということです。

でも、ご安心ください。38万円はあくまで「所得」であって「収入」ではありません。「所得」と「収入」は意味が違うのです。「収入」は実際に入ってきたお金を指しますが、「所得」は各種控除を差し引いた金額を指します。

アルバイトをしている子供の場合、アルバイト代は給与収入にあたりますので、給与収入から給与所得控除の最低金額65万円を差し引いた金額が38万円以下になればいいのです。

つまり、103万円(103万円-65万円=38万円)が実質的な上限金額となります。

両親は108万円or158万円が上限

退職して年金収入のみで生活している両親を扶養に入れる場合には、「所得」の限度額である38万円は変わりませんが、子供を扶養に入れる場合とは違って「収入」の上限は異なります。

その理由は、アルバイトなどの給与収入と年金の収入では控除額が異なるからです。年金収入は65歳未満の場合70万円、65歳以上の場合120万円が控除されます。

つまり、両親が65歳未満の場合は108万円(108万円-70万円=38万円)、65歳以上の場合は158万円(158-120万円=38万円)が扶養に入るための上限額となります。

青色・白色申告に関する要件に該当しないこと

自営業の方以外は聞き慣れない言葉だと思いますが、扶養控除を受ける際、個人事業主の場合には家族が従業員として働いて給料をもらっていないことが条件になるということです。

自営業の方は注意が必要ですが、会社員の方は特に気にしなくて大丈夫です。

扶養控除の対象は16歳以上

最後の注意点が、扶養控除の対象は16歳以上からということです。

以前は16歳未満の方を対象とする年少扶養控除という制度がありましたが、2011年の子供手当の導入をきっかけに廃止されました。

扶養控除でどれぐらい節税できるの?

扶養控除を適用すると、どれぐらい節税できるのでしょうか?

扶養控除による節税額を理解するためには、「扶養控除額」と「納税者の所得金額」の2つを確認する必要があります。

年齢によって控除額が変わる

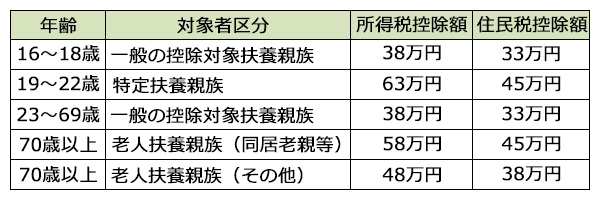

扶養控除の金額は、以下のようになります。対象者の年齢によって、控除額が異なります。

扶養対象者の年齢によって控除額が変わるのは、生計を一にしている場合の負担が違うからです。

19歳〜22歳は、一般的に大学生になっている時期であり、学費等の負担が大きいため控除額が大きくなっています。70歳以上の高齢者も介護等にお金がかかりますので、控除額が大きくなっています。なお、70歳以上の方を扶養している場合のみ、同居・非同居で控除額が異なってきます。

控除額が大きいということは、それだけ所得を少なくできますので、税金を減らすことができます。

参照:保険のビュッフェナビ

納税者の所得によって税額が変わる

扶養控除で節税できる金額は、給与所得から扶養控除を差し引いた金額に、所得税と住民税の税率をかけることで計算できます。この際、所得税と住民税の税率が異なりますので、注意が必要です。

所得税は超過累進税率(所得があがればあがるほど税率があがっていく仕組み)を採用しているため、所得金額によって税率は変わります。

所得税の計算は、年間の収入を合計する⇒所得控除を差し引く⇒超過累進税率をかける、となります。

例えば、扶養控除以外の所得控除を差し引いた後の所得が500万円の人がいて、16歳と18歳の子供が2人いる場合、

500万円-76万円(38万円×2)=428万円が扶養控除後の所得となります。年間所得が428万円の人の税率は20%ですので、扶養控除によって14.4万円((500万円-428万)×20%)の所得税を減らすことができます。

また、住民税は前年の所得に応じて課税され、一律で10%となっています。それに各自治体ごとに均等割という一定額が上乗せされます。

先ほどの例と同様に、扶養控除以外の所得控除を差し引いた後の所得が500万円の人がいて、16歳と18歳の子供が2人いる場合、500万円-66万円(33万円×2)=434万円が扶養控除後の所得となります。税率は一律10%ですので、均等割を考慮に入れないと、扶養控除によって6.6万円((500万円-434万)×10%)の住民税を減らすことができます。

以上をまとめると、扶養控除によって所得税と住民税の合計で21万円の税金が節税できることが分かります。

扶養控除の注意点

扶養控除はメリットが大きい制度ですが、注意点があります。それは扶養対象者の所得です。

扶養対象者の年間所得(1月〜12月)が一定額を超えた場合は、扶養控除の対象者外となってしまいますので、扶養対象者の年間所得を管理する必要があります。

子供を扶養している場合

16歳以上の子供を扶養している場合、アルバイトなどで103万円を超える収入とならないように管理する必要があります。場合によっては、年末にアルバイトを制限するなど103万円を超えないように調整することも必要です。

子供が自分自身で扶養控除の事を考えてアルバイトを制限することは考えにくいため、親がしっかりと管理をしましょう。

高齢の親等を扶養している場合

高齢の親等を扶養している場合、年金収入にも注意が必要です。

公的年金のみの収入の場合、65歳未満であれば108万円未満、65歳以上であれば158万円、の場合扶養控除の対象となります。年金収入のみの親を扶養に入れる場合には、公的年金の収入額を確認する必要があります。

まとめ

扶養控除について理解いただけましたでしょうか?

扶養控除は扶養している方の負担感に応じて所得税や住民税の軽減を図る制度です。控除のメリットがとても大きい制度ですので、正しく理解して適用漏れにならないように注意しましょう。

この記事へのコメントはありません。